抜本的改善を加え、使い勝手の良いサービスヘ

1997年6月より都市銀行で初めて、電話1本で振込、振替などの銀行取り引きができるテレホンバンキング「ハローダイレクト」を開始した住友銀行。サービス開始後、月間3万~4万人の割合で会員数を伸ばし、1999年3月現在でその数はおよそ70万人に達している。

お客様にとっての“便利”の条件は、ライフスタイルの変化とともに変わっていくものである。これまで同行では、お客様の近くに店舗があることが“便利”であるという考えに基づいて利便性を追求してきたが、ここへきて、店舗に足を運ばなくても振込や振替などの銀行取引ができることが“便利”であるという具合に考えを変えた。店舗以外で銀行取引ができる方法といえば、ATM、テレホンバンキング、インターネット・バンキングがある。同行では、これらをリモート・チャネルと呼ぴ、お客様がリモート・チャネルを通して自らの銀行取引を、自らの手で、自らの責任で行うリモート・バンキングに注力。今後は相談を必要としない取り引きについては、リモート・バンキングを推進していきたい考えだ。銀行取引をリモート化することにより、お客様の利便性が飛躍的に向上、また、同行の運営コストの削減にもつながる。中でも、住友銀行のテレホンバンキング「ハローダイレクト」をリモート・チャネルの中核と位置づけ、店舗と同列のチャネルに育てていきたいとしている。

前述の通り、会員数が約70万人にも上る「ハローダイレクト」であるが、このうち実際に利用しているのは約1割ほど。利用率を上げていくためには、入出金以外のあらゆる銀行取引を可能にすると同時に、申し込みからサービス利用までの使い勝手を向上することが必須の条件である。そこで同行では、従来からの振込、振替、定期預金取引、新規口座の開設、諸届け、口座情報照会、各種照会に加え、1998年12月からは投資信託取引、同行のポイントサービス「ポイントプラス」の申し込み、トラベラーズ・チェックの購入を可能に、また、外貨預金取引の受付時間を午前8時~午後9時に延長し、サービス内容の拡充を図った。この4月からは、定期預金の中途解約、通帳・キャッシュカードの再発行受付を開始する予定だ。

しかし、「ハローダイレクト」をより一層使い勝手の良いサービスにするためには、さらに抜本的な改善を加える必要がある。そこで同行では1999年4月より、取引内容やお客様のニーズに応じてダイレクトにオペレータにつながるオぺレータ直通ダイヤルを設け、そのインターフェースを改善すると同時に、同年6月より「ハローダイレクト」の利用申込の電話受付を開始する予定だ。

取り引きの大半がリモート・チャネルに移行した場合、同行に対するお客様の評価はコールセンターで決まると予想される。となると、ひとりひとりのお客様に応じたOne to Oneマーケテイングの展開が重要な課題としてクローズ・アップされてくる。同行において「ハローダイレクト」は、顧客の利便性のみならず、顧客満足度を向上する上でも、重要な役割を果たしているのだ。

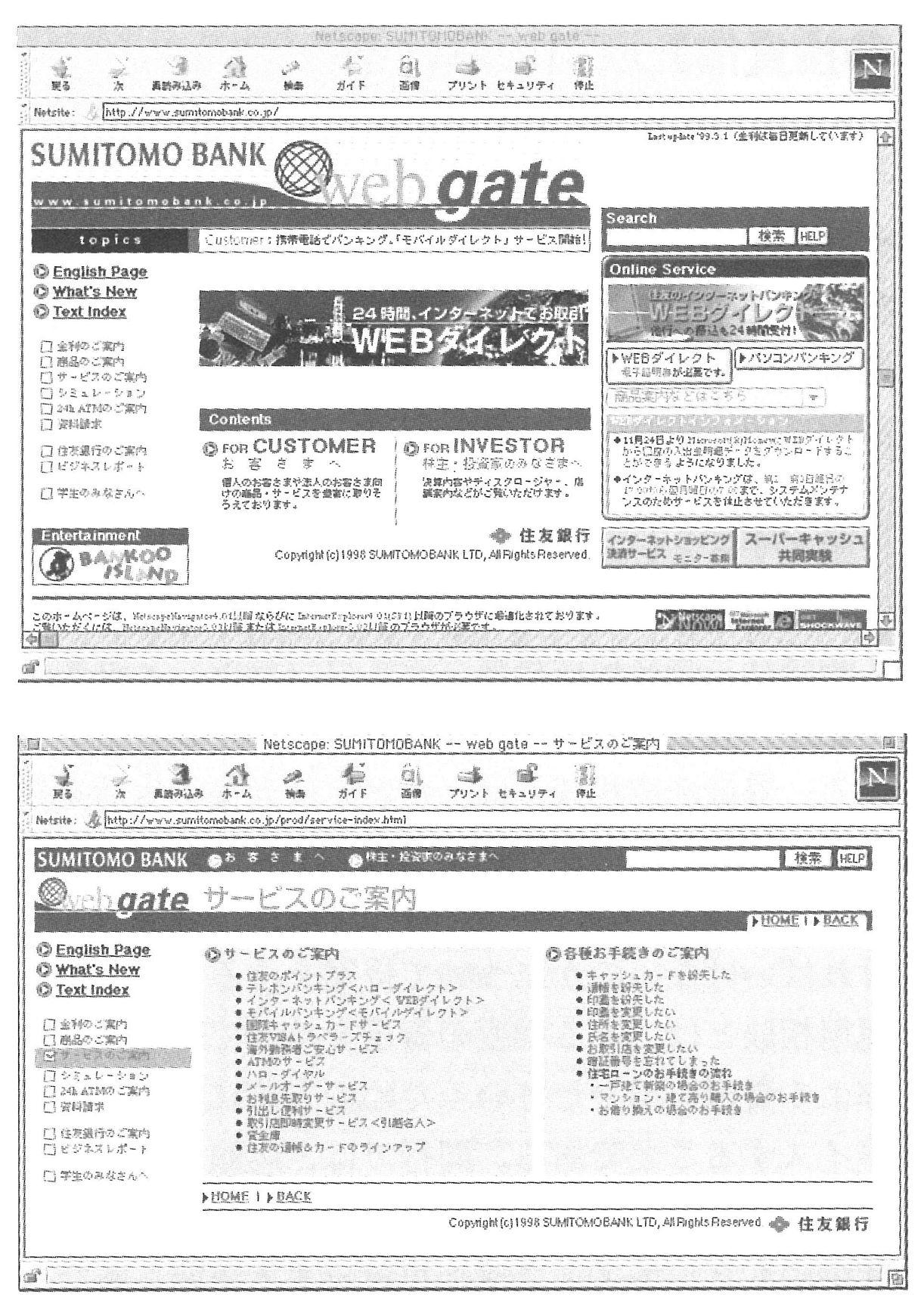

住友銀行のホームページ画面。同行はインターネット・バンキンク「webダイレクト」にも力を入れている

お客様を知るために地道に個人情報を収集

One to Oneマーケテイングを実現するためにはMCIFシステムの構築が必要不可欠である。同行では、1998年秋に①取引内容を記録する勘定系データベース、②店舗別、商品別の売り上げなどの経営管理情報や定期預金の満期案内といった業務上、必要な書類を作成するための情報系データベース、③蓄積された顧客ごとの取引情報から有用なマーケティング・データを引き出すためのマイニングを行う分析データベース、④店舗、テレホンバンキング、テレマーケティング、DMなどのさまざまな顧客接点で得た新たな情報を入力・蓄積すると同時に、これらを活用するためのセールス・データベースを連携させ、MCIFシステムを完成させた。同システムの完成にともない、これまで店舗の担当者だけがつかんでいた情報や、各チャネルごとに管理していた情報を全チャネルで共有し、活用できるようになった。いわば、ひとりひとりのお客様に応じたOne to Oneマーケティングを実現するインフラが整ったわけだ。

次のステップとしては、MCIFシステムを効果的に活用するために、オぺレータ教育に力を注いでいく意向。同行では、データ・マイニングによりお客様にとっての取り引きの意味を分析し、これに基づくオベレーションを展開していきたいとしているが、そのためには、通常の銀行取引からは得ることのできない個人情報の収集が欠かせない。しかし、いきなり私生活に立ち入つてはお客様に対して失礼に当たる。そこで、単に商品の説明をするだけでなく、お客様の生活に密着した話題を投げかける、あるいは銀行取引の状況から話しの糸口を見つけるなど、話しのきっかけを上手く作れるよう、トレーニングを強化していく意向。このようなプロセスを経て得られた情報をコツコツと積み重ねていくことが、結果的には一番の近道だと考えているのだ。

さらに同行ではマニュアルに縛られず、各オペレータが自分に合った方法で話のきっかけを作れるよう、スキルの高いオペレータのトークを参考にしながら、お互いに成長していけるような環境を作っていきたいとしている。オペレーションは個々のオペレータのセンスにも影響されるというのがその理由だ。

また、同行では、コールセンターの品質を向上させるために、従業員満足度を高める3つの取り組みについて検討しているという。ひとつ目は、オペレータのモチベーションを向上させるセンターの運営体制の確立。2つ目は、オペレータの能力を評価する資格制度のようなものを作ること。3つ目は、採用、および研修制度の充実である。

投資信託取引におけるOne to One

1998年12月より、銀行における投資信託の販売が解禁となった。同行においても、大和MMFなどの投資信託の取り扱いを開始しているが、ここでの課題はコンサルティング・セールスの推進。これまで銀行では、銀行が売りたい商品をお客様にお薦めすることはあっても、お客様の相談に応じながら商品を販売するといった経験はまったくと言っていいほどなかったのである。

相談は、資産形成相談(ライフプラン)と資産運用相談(投資相談)の2つに大きく分けることができる。資産形成相談とは、たとえば老後の生活を豊かに送るためにはどのような資産計画を立てる必要があるのか、家も含めてどのようなことを計画しなければいけないのかについて提案をすること。資産運用相談とは、ある程度の資産を持っている人が効率よく資産を増やしていくための方法についてアドバイスすることである。同行では、店頭の相談コーナーで実際に相談に応じる中で準備を進め、1999年度中にもビジネス・プランを策定する予定。ちなみに現在、投資相談を行っているのは72カ店である。

また、相談したくても店舗に足を運べないお客様や電話で相談をしたいというお客様のために、「ハローダイレクト」による投資相談も検討中。お客様とFace to Faceで接するチャネル、つまり店頭や渉外での実績をもとに電話でも実現可能かどうかを検証。また、電話相談のニーズがどのくらいあるのかを調査した上で、導入に踏み切る意向だ。

One to Oneマーケテイング実現に向けての取り組みをひとつずつ確実に進めている住友銀行。同行では、お客様の対応に当たるオペレータと、これをサポートするシステムの整備により、「ハローダイレクト」を個人顧客のメイン・チャネルに育てていく意向である。